Durante a semana de 22 a 26 de julho, o Rio de Janeiro recebeu delegações com vice-presidentes e presidentes de bancos centrais e ministros de finanças dos países-membros do Grupo dos 20 (G20), grupo das dezenove maiores economias do mundo, além da União Europeia e da União Africana. O Banco Central do Brasil (BC) e o Ministério da Fazenda conduziram as discussões de temas da Trilha de Finanças.

As reuniões resultaram na aprovação de um comunicado de doze páginas com oito temas, entre eles: economia global e os desafios atuais; desenvolvimento sustentável; reformas de bancos multilaterais de desenvolvimento; vulnerabilidades fiscais; questões do setor financeiro; e inclusão financeira.

“Como já temos um consenso sobre a maioria das questões, podemos começar deste ponto nas próximas reuniões e encontrar formas de avançarmos ainda mais naquilo com o que já concordamos”, frisou Roberto Campos Neto, Presidente do BC, no encerramento da última sessão ministerial.

Sustentabilidade e riscos climáticos

Pela primeira vez, a presidência do G20 é exercida pelo Brasil, que tem como slogan “Construindo um mundo justo e um planeta sustentável”. Logo na abertura da primeira sessão, Campos Neto destacou a importância de se discutir a sustentabilidade na Trilha de Finanças.

“É bom que comecemos discutindo os desafios mais urgentes que enfrentamos no horizonte. O G20 tem trabalhado para promover o crescimento acelerado, sustentável, equilibrado e inclusivo; e estamos fazendo bons progressos nessa agenda neste ano, com discussões sobre como enfrentar a desigualdade e sobre os impactos macroeconômicos e distributivos das mudanças climáticas e das políticas de transição para uma economia de baixo carbono”, disse o Presidente do BC.

Campos Neto destacou o risco de eventos climáticos extremos no mundo se tornarem cada vez mais frequentes, o que pode gerar choques significativos de oferta em toda a cadeia produtiva e trazer grandes impactos humanitários. Ele asseverou, diante de seus pares internacionais, que a transição energética exige investimentos e que isso provoca aumentos nos custos de produção. Ele destacou que existe uma crescente pressão para se pensar nas questões climáticas e de sustentabilidade.

O presidente do BC também compartilhou a experiência da instituição no enfrentamento à inundação histórica que atingiu o Rio Grande do Sul e causou graves perdas e danos. Também afirmou que o BC, além de adotar diversas medidas regulatórias para mitigar os efeitos econômicos da tragédia, monitora a intermediação financeira na região e, se necessário, adotará outras medidas, para manter o sistema financeiro sólido e eficiente.

Inclusão financeira

Campos Neto ressaltou ainda a importância de melhorar a qualidade da inclusão financeira, além de priorizar o bem-estar financeiro dos indivíduos. Ele ressaltou que a Parceria Global para a Inclusão Financeira (GPFI), grupo de trabalho do G20, está discutindo como medir o bem-estar financeiro.

Para isso, seria feito o monitoramento contínuo dos resultados de medidas de inclusão financeira, o que permitiria construir as bases para orientar políticas públicas melhores, fomentar futuros estudos do ambiente acadêmico e estimular iniciativas de provedores de serviço financeiro.

“Para que essa inclusão seja efetiva, não basta simplesmente abrir contas-correntes ou realizar algumas transações. Para torná-la mais concreta, devemos também pensar na qualidade da inclusão. Vale a pena compartilhar com vocês o Programa Aprender Valor, desenvolvido pelo BC, que fornece aos professores da rede pública recursos educacionais para integrar a educação financeira ao conteúdo das disciplinas escolares regulares, visando a desenvolver habilidades financeiras essenciais nos alunos e, ao longo do tempo, na população. Até o final de 2023, o programa havia proporcionado educação financeira a 5,6 milhões de alunos matriculados em 22.000 escolas em mais de 3.000 municípios brasileiros”, ressaltou Campos Neto.

O tema inclusão financeira também esteve presente em seminário dos BRICS, bloco formado por Brasil, Rússia, Índia, China e África do Sul, e que, recentemente, teve a adesão de cinco novos membros: Arábia Saudita, Egito, Emirados Árabes Unidos, Etiópia e Irã.

“Eu quero enfatizar que tanto a educação financeira quanto a inclusão financeira desempenham papel fundamental na presidência brasileira do G20. O acesso a serviços financeiros de qualidade não apenas capacita os indivíduos e promove o empreendedorismo, mas também pode ser impulsionador do crescimento econômico”, disse o Diretor de Assuntos Internacionais e de Gestão de Riscos Corporativos do BC, Paulo Picchetti.

Inovações no Sistema Financeiro

Em evento organizado pelo BC, Campos Neto e os presidentes dos bancos centrais da África do Sul, da Suíça e da Holanda (o holandês também é presidente do Comitê de Estabilidade Estrangeira, Financial Stability Board – FSB, em inglês) compartilharam opiniões e experiências no evento Inovações Digitais e o Futuro do Sistema Financeiro.

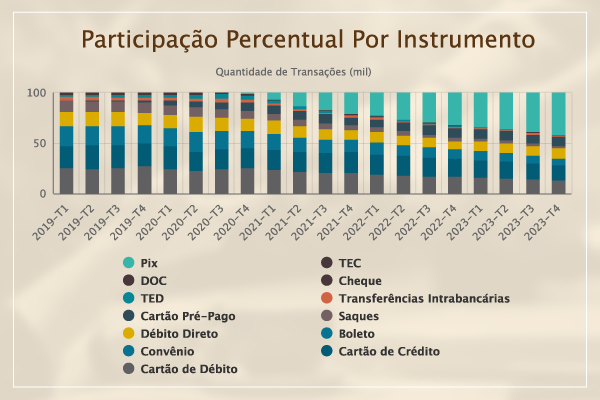

O BC está liderando a implementação de reformas estruturais por meio da Agenda BC#, que inclui iniciativas como o Pix, a internacionalização do real, o Open Finance e o desenvolvimento do Drex, a moeda digital do Brasil.

Essas iniciativas visam a aumentar a inclusão financeira, a eficiência e a transparência. No entanto, desafios como a governança e a harmonização de regras internacionais ainda precisam ser resolvidos para integrar os sistemas de pagamento internacionais. Campos Neto destacou que o G20 tem papel importante nesse processo, e o Brasil está aproveitando a presidência para promover tais discussões.

“Os países hoje têm regras diferentes, por exemplo, para tributação e prevenção à lavagem de dinheiro e ao financiamento do terrorismo. Precisamos estabelecer uma taxonomia com um conjunto mínimo de regras para os pagamentos transfronteiriços. Além disso, é importante promover condições de concorrência equitativas. Qualquer jurisdição que queira participar terá que aderir a esse conjunto de regras”, ressaltou Campos Neto.

Trilha de Finanças

O BC participa, além das sessões relativas aos assuntos do setor financeiro, dos seguintes grupos de trabalho da Trilha de Finanças do G20: Arquitetura Financeira Internacional, Finanças Sustentáveis, Economia Global e Parceria Global para Inclusão Financeira.

Sobre o G20

O G20 está organizado em duas trilhas de atuação paralela que conversam entre si. A Trilha de Sherpas, comandada pelo Itamaraty, trata de temas como emprego, educação e saúde.

Nas trilhas, há diversos grupos de trabalho temáticos que se reúnem regularmente, e o Brasil, em sua posição de presidente, tem o papel de propor prioridades para cada grupo e levá-las para discussão entre os membros e os organismos internacionais. O consenso é necessário em todo o processo de trabalho do G20.

As discussões lideradas pela presidência brasileira do G20 seguem até 18 e 19 de novembro, quando haverá a Cúpula de Líderes, no Rio de Janeiro.

Os países convidados pela presidência brasileira foram Angola, Egito, Nigéria, Noruega, Portugal, Singapura, Espanha e Emirados Árabes Unidos.

Para mais informações, acesse: http://www.g20.org/.

O Comunicado da 3ª Reunião de Ministros de Finanças e Presidentes de Bancos Centrais do G20 pode ser acessado, em inglês, aqui.

—

Fonte: BC